По итогам января 2020 года активы БВУ РК достигли 26,5 трлн тг, увеличившись на 5,2% за год. Это составляет 38,6% от ВВП страны, сообщает kazlenta.kz со ссылкой на FinProm.kz.

На конец 2019 года у банков второго уровня наблюдался существенный объём высоколиквидных активов в размере более чем 9 трлн тенге, что составило 34,2% от совокупных активов. Доходность банковского сектора, в свою очередь, выросла до максимальных значений последних лет: рентабельность активов БВУ РК (ROA) достигла 3% (годом ранее — 2,5%), а рентабельность капитала (ROE) — 22,3% (годом ранее — 21,2%).

Доля пяти крупнейших банков в активах БВУ в январе 2020 года составила 62,3%. Финансовая стабильность банковского сектора напрямую зависит от деятельности этих банков. Текущее состояние пяти крупнейших банков является стабильным.

По-прежнему крупнейшим банком в стране остаётся Народный Банк: 8,7 трлн тг, или 32,7% от БВУ РК. Рейтинг от международных агентств выглядит следующим образом: Moody's Investors Service — Ba1/позитивный/NP (27.08.19); Standard & Poor's — BB/стабильный/B, kzA+ (13.05.19); Fitch Ratings — BB+/позитивный.

В тройку крупнейших по сумме активов БВУ РК входят Сбербанк (2,3 трлн тг, +19,4% за год) и Kaspi Bank (2,2 трлн тг, +25,9% за год). Четвёртую строчку занимает ForteBank, активы которого составили 1,9 трлн тг, увеличившись на 9,9% по сравнению с аналогичным периодом предыдущего года (1,7 трлн тг).

Замыкает ТОП-5 по активам Банк ЦентрКредит: 1,5 трлн тг, или 5,6% от БВУ РК. В ноябре прошлого года международное агентство Moody's подтвердило долгосрочный кредитный рейтинг эмитента АО «Банк ЦентрКредит» на уровне «B2» и улучшило прогноз до уровня «Позитивный». Позитивный прогноз Банка ЦентрКредит по международным рейтингам и повышение рейтингов по национальной шкале отражает улучшение качества активов фининститута и прибыльности до резервирования, которое, по ожиданиям Moody’s, продолжится в течение последующих 12–18 месяцев.

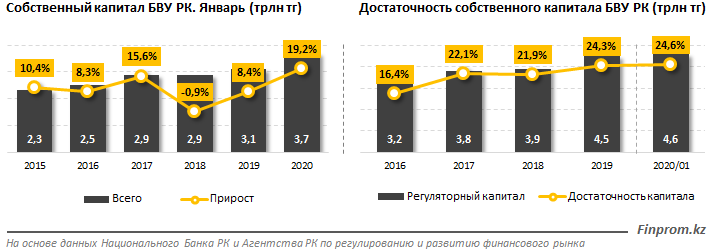

Тем временем собственный капитал БВУ РК составил 3,7 трлн тг, увеличившись на 19,2% по сравнению с аналогичным периодом прошлого года (3,1 трлн тг). За последние пять лет собственный капитал БВУ РК растёт в среднем на 10,1% за год. Вместе с тем в последние годы значительно вырос показатель достаточности капитала. Так, на конец января 2020 года сумма регуляторного собственного капитала достигла 4,6 трлн тг, а достаточность капитала увеличилась до 24,6%. Рост собственного капитала — одна из характерных черт улучшения финансовой стабильности.

Пятёрка крупнейших банков страны увеличила размер собственного капитала на 23,4%, или 406,1 млрд тг. К примеру, собственный капитал Банка ЦентрКредит вырос на 13,1% и составил 124,1 млрд тг (годом ранее – 109,7 млрд тг). Увеличение капитала обусловлено как ростом нераспределённой прибыли, так и дополнительной капитализацией со стороны акционеров. В целом на конец 2019 года нераспределённая прибыль банка увеличилась на 23,1%, до 59,4 млрд тг. В рамках дополнительной капитализации банка в течение девяти месяцев 2019 года было размещено 3,1 млн простых акций на сумму 954,3 млн тг.

Народный Банк и Kaspi Bank нарастили размер собственного капитала на 21,3% и 40,4%, до 1,3 трлн и 272,2 млрд тг, соответственно. Тем временем собственный капитал Сбербанка увеличился на 34,7% за год и составил 241,9 млрд тг, а собственный капитал ForteBank вырос на 13,7%, до 225,5 млрд тг.

В целом увеличение собственного капитала банков способствует усилению кредитования экономики страны. По состоянию на конец января 2020 года ссудный портфель БВУ РК увеличился на 10,5% за год и достиг 14,5 трлн тг (годом ранее — 13,1 трлн тг). Рост кредитования экономики стал одним из факторов ускорения ВВП страны в 2019 году на 4,5%.

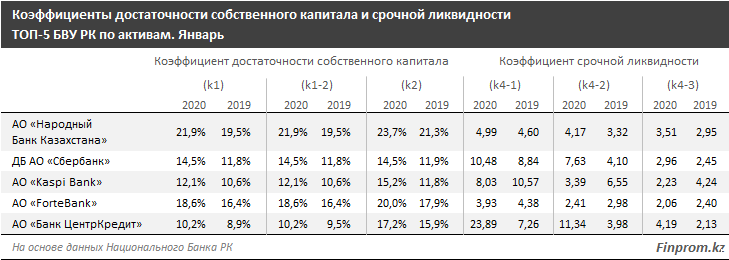

Пять крупнейших банков страны на регулярной основе выполняют требования по пруденциальным нормативам. У этих банков, как и в целом в банковском секторе, наблюдается значительный запас собственного капитала. К концу января 2020 года коэффициенты достаточности капитала по ТОП-5 БВУ РК находятся существенно выше нормативных значений (к1 — 5,5%; к1-2 — 6,5%; к2 — 8%) и составляют в среднем: к1 — 15,5%; к1-2 — 15,5%; к2 — 18,1%. У Народного Банка коэффициент к1 составил 21,9%, у Сбербанка — 14,5%, у Kaspi Bank — 12,1%, у ForteBank — 18,6%, у Банка ЦентрКредит — 10,2%.

Кроме того, в банковском секторе страны отмечается высокий уровень свободной ликвидности. Так, наибольшее значение по коэффициентам срочной ликвидности наблюдается у Банка ЦентрКредит: k4-1 — 23,89, k4-2 — 11,34, k4-3 — 4,19, при этом показатели значительно выросли по сравнению с аналогичным периодом прошлого года. Напомним, минимальные значения коэффициентов срочной ликвидности установлены в размере: k4-1 — 1; k4-2 — 0,9; k4-3 — 0,8.

У Сбербанка коэффициенты срочной ликвидности составили: k4-1 — 10,48, k4-2 — 7,63, k4-3 — 2,96. У Народного Банка коэффициенты срочной ликвидности выглядят следующим образом: k4-1 — 4,99, k4-2 — 4,17, k4-3 — 3,51.