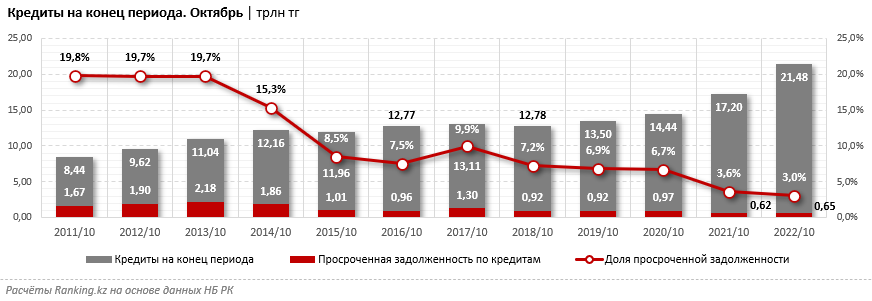

К 1 ноября текущего года кредиты экономике достигли 21,5 трлн тг — плюс 24,9% за год, передает kazlenta.kz со ссылкой на ranking.kz.

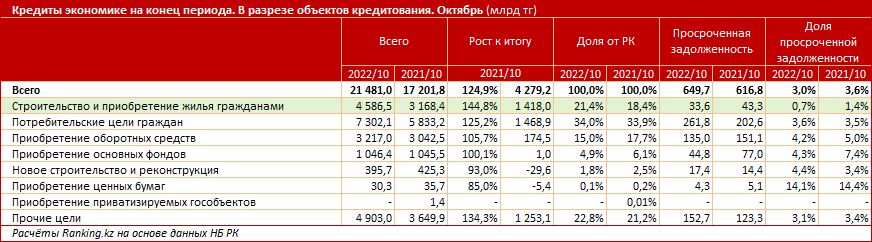

В разрезе объектов кредитования самый заметный рост показал сегмент строительства и приобретения жилья гражданами, то есть ипотечный сегмент: сразу плюс 44,8% за год, до 4,6 трлн тг. Это уже 21,4% от всех кредитов экономике, против 18,4% годом ранее.

Далее идут займы на потребительские цели граждан: здесь годовой рост портфеля составил 25,2%, до 7,3 трлн тг, а доля сегмента увеличилась за год с 33,9% до 34% от всего кредитного объёма.

Кроме того, рост на 5,7% за год отмечен в кредитовании предпринимателей на приобретение оборотных средств: до 3,2 трлн тг. Сегмент занимает 15% кредитного рынка, против 17,7% годом ранее.

В сегменте кредитования на приобретение основных фондов роста в годовой динамике практически не зафиксировано, а прочие сегменты и вовсе ушли в минус: новое строительство и реконструкция — на 7%, приобретение ценных бумаг — сразу на 15%.

Что касается качества кредитного портфеля, в целом по кредитам экономике объём просроченных займов составил 649,7 млрд тг — на 5,3% больше, чем годом ранее. Впрочем, доля просроченной задолженности от портфеля, с учётом темпов роста самого портфеля, сократилась: с 3,6% в 2021-м до 3% к 1 ноября текущего года.

В разрезе объектов кредитования ипотечный сегмент отказался не только флагманом роста портфеля, но и эталоном качества. Во-первых, на фоне общего по кредитному рынку увеличения объёмов просрочки, здесь сумма просроченных займов сократилась сразу на 22,4% за год, до всего 33,6 млрд тг. Во-вторых, вес просрочки в портфеле займов на строительство и приобретение жилья гражданами составил мизерные 0,7%, против и без того незначительных 1,4% годом ранее.

В сегменте потребительских займов гражданам ситуация иная: объём просрочки здесь вырос за год на 29,2%, до 261,8 млрд тг. Впрочем, это 3,6% от портфеля сектора, против 3,5% годом ранее, что нельзя считать сколько-нибудь тревожным показателем.

В сегменте займов на приобретение оборотных средств объём просроченных займов упал на 10,6%, до 135 млрд тг, а доля от портфеля в секторе сократилась с 5% годом ранее до 4,2% в текущем году.

В целом показатели и вес сектора ипотечных займов, прирастая с 2016-го, набрали заметный темп с 2017 года. Многолетнюю динамику по этому и остальным сегментам можно посмотреть здесь.

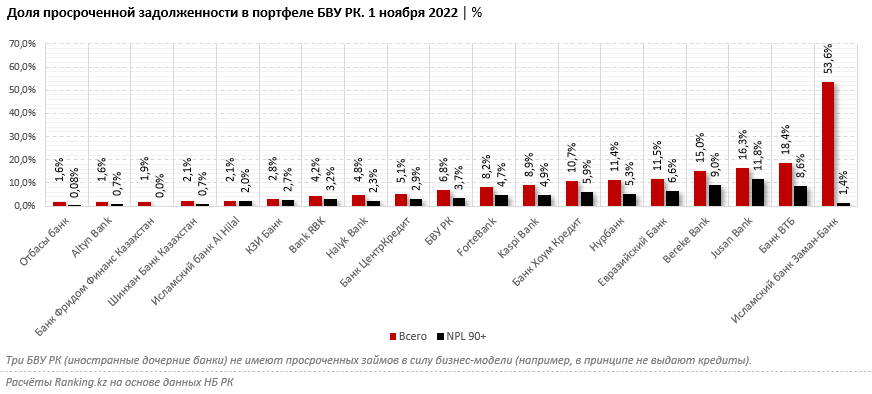

Ситуацию с качеством ипотечных займов можно наглядно проиллюстрировать показателями БВУ РК. Напомним: сегодня в Казахстане работает один фининститут, специализирующийся на жилищных займах и системе жилстройсбережений — Отбасы банк. Именно у этого банка самый чистый и качественный кредитный портфель среди всех БВУ РК.

Так, доля займов с просрочкой платежей у Отбасы банка к 1 ноября текущего года составила всего 1,6%. При этом доля наиболее «плохих» займов с «долгой» просрочкой платежей свыше 90 дней (NPL 90+) — всего 0,08% от портфеля банка.

Для сравнения: следующий по качеству портфеля в банковском секторе крупный казахстанский банк, много и плотно работающий с физлицами — Bank RBK. Здесь доля просроченных займов составила 4,2% от ссудного портфеля банка, а NPL90+ — 3,2%, и это очень хорошие показатели. Далее идёт Halyk Bank с просрочкой в 4,8%, а NPL 90+ — 2,3%, и это тоже сильные показатели. Однако в сравнении с Отбасы банком разница очевидна.

Таким образом, на текущий момент ипотечные займы на строительство и приобретение жилья гражданами — не просто драйвер кредитного рынка, но и образец качественного кредитования, не говоря уже о том, что именно ипотека является точкой роста жилищного строительства и всех сопутствующих этому производственных отраслей экономики РК.